融资20亿美元 安邦集团未正面回应

因购买美国地标酒店华尔道夫而走红的安邦保险昨日传出计划赴港IPO的消息。昨日,有媒体援引知情人士报道称,安邦保险集团计划进行首次公开募股(IPO),筹资规模可能在20亿美元左右。目前,安邦集团对上述消息并未正面回应。

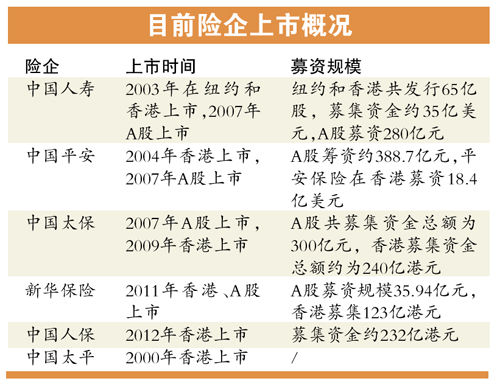

就在今年8月份,中国再保险集团也传出计划明年上半年赴港IPO,筹集最多约20亿美元(156亿港元)资金。此外,泰康人寿、合众人寿、民生人寿保险等也曾透露过上市计划。

计划最早明年启动IPO

业内人士指出,若安邦能够在香港上市,其20亿美元的募资规模将成为港股史上第二大保险公司IPO。

据报道,这家总部设在北京的公司计划最早2015年启动IPO,香港是其青睐的上市目的地。知情人士还称该计划处于初级阶段,存在变数。

安邦保险网站显示,该公司成立于2004年,总资产规模达7000亿元人民币。

据保监会统计,自今年1月以来,安邦保险集团旗下的安邦人寿月累积原保费收入都呈现出几十倍的增长速度,上半年同比增长74倍;前7月同比增长86倍,前8月同比增长近100倍,增速始终排名前三。

近来,安邦保险在海内外频频出击,大手笔收购海内外资产。今年10月初,安邦保险曾收购纽约华尔道夫酒店大楼。该公司10月份还宣布收购比利时FIDEA保险公司,这是中国保险企业首次100%股权收购欧洲保险公司。

在国内,安邦保险集团的投资手笔更大。从去年开始,其耗资数百亿元人民币,接连举牌招商银行及金地集团、金融街等地产上市公司。

解读:出于融资考虑

“谋求上市更多也是险企出于资本考虑,赴港上市等待的时间或更短、成本或更低,加上现在政策支持险企境外上市,所以大家纷纷意图出海。”上述业内人士表示。

保险“新国十条”意见提出,要继续深化保险公司改革,支持符合条件的保险公司在境内外上市。

[责任编辑: 宿静]