“去年中,家里的老房子正好卖了,拿到首付以后想做点投资,炒股票没有经验且风险太大,当时看到黄金价格比较低,就买了些。”回忆起当时的决定,王先生忍不住笑了起来。

王先生告诉第一财经记者,他去年7月份以每克255元的价格买了10公斤金条,按照7月12日市场平均每克285元的回购价格计算,王先生的这笔投资已净赚近30万元。

今年以来,国际现货黄金价格的涨幅已达到约28%,一些商家的黄金销售价格几乎一天上调一次,但这依然没能阻挡“中国大妈”们的购金热情。第一财经记者12日走访上海多家金店时发现,时不时会有咨询购买与回购黄金的顾客。

“黄金价格涨得快,换美元不如买点黄金放家里。”有着多年黄金投资经验的上海张阿姨自信地对第一财经记者表示,“现在世界各地经济都不好,黄金跌也跌不到哪儿去。”

对于个人投资者眼下的“囤金”热情,彭博金属与矿业行业分析师朱轶对第一财经记者表示,黄金价格这一波上涨并非基本面改善,而是受到短期避险与投资需求驱动,但随着刺激因素减弱,金价进一步上涨动力不足。

另一种分析则认为,早前充当货币角色的黄金是具备避险功能的,但随着布雷顿森林体系(以美元和黄金为基础的金汇兑本位制)的解体,黄金已转变为商品市场中的一员,如果继续按照避险的思路来配置黄金,多数情况下会犯错。

“日本大妈”加入囤金大战

一年前还被认为离走出“熊市”遥遥无期的黄金,如今已摇身一变再次成为投资者的宠儿。

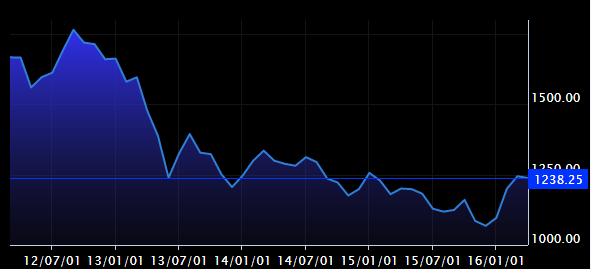

2015年7月,国际现货黄金价格维持在每盎司1000美元左右,仅一年时间,这一价格已经上涨至1350美元/盎司,涨幅超过30%。

年初至今现货黄金价格走势

在低利率与“资产配置荒”的时代,像上述王先生那样获得12%的年投资回报是无数投资者梦寐以求的。事实上,越来越多的普通投资者重新将黄金纳入了自己的“投资包”。

中国黄金上海旗舰店店长陈桃在接受媒体采访时表示,与去年同期相比,目前店里回购量增长了20%,比6月份上升将近35%,“顾客过来不是100克、200克的回购,都是几公斤,甚至超过十公斤的回购。”该金店本周以来最大的一笔黄金回购量达到了20公斤。对于被黄金“深套”多年的“中国大妈”来说,眼下或许正是解套良机。

2012年10月,国际现货黄金价格曾一度暴涨至约每盎司1800美元,此后价格出现下跌,吸引大量投资者买入黄金,当时“中国大妈”也因“抄底”数百吨黄金“一战成名”。然而,在此后长达三年的时间里,金价几度跳水步入漫漫熊途。截至2015年12月,国际金价跌至每盎司1046.54美元,较2012年10月的高位跌去了42%。

2012年以来黄金价格走势

此前有媒体报道分析,当金价跨过每盎司1300美元的关口时,2012年“抄底”黄金的“中国大妈”们才有望挽回损失。当前的黄金已轻松跨过每盎司1300美元,且在英国脱欧,美联储加息预期摇摆不定,欧洲、日本央行进一步宽松箭在弦上之际,黄金价格大有继续上涨的势头。

国际现货黄金价格12日报每盎司1350美元,较前一周上涨约1.5%,此前一度逼近1370美元附近,创下近28个月的新高。国内足金零售价格12日也达到了每克373元,金条的零售价位每克365元。

朱轶对第一财经记者表示,黄金最近一波涨势开始于5月底,主要体现了黄金的避险功能。同一时期,其他贵金属价格普遍有所回升,其中白银涨幅更为猛烈,年初至今,白银价格已经大幅上涨超过47%。

“与黄金不同的是,白银是一种工业金属,受零售市场影响相对较小。在中国,实物黄金向来深受投资者的喜爱。”朱轶说。

值得注意的是,“日本大妈”的囤金热情,丝毫不逊于“中国大妈”。黄金线上交易和储存公司BullionVault的日本市场主管怀特豪斯近日表示,2015年下半年以来,日本买家数量猛增了62%。但值得注意的是,“将买进的黄金储存在瑞士”成了日本投资者眼下最流行的做法。

“我们许多日本客户认为,在本土存黄金风险太大,他们对日本未来经济感到非常担忧。”怀特豪斯在接受采访时表示,过去10年,日本经济增长陷于停滞,财政与货币刺激使得日本政府公共债务堆积如山,已经相当于年度经济产出的两倍,投资者担忧,一旦日本实施的刺激政策失败,日元汇率很可能出现暴跌。

现在入场已经晚了?

与投资者增持黄金热情高涨形成鲜明对比的是,越来越多的金融机构站出来“泼冷水”,纷纷预计金价已接近顶端,现在入场做多黄金太迟了。

“金价并非只升不降的单向投机。”瑞银的大宗商品和货币策略师高登(Wayne Gordon)日前表示,除非美国进入衰退或者美联储完全放弃加息,否则金价的涨势已经接近峰值,并不具备可持续性。瑞银建议投资者在每盎司1310美元附近时可考虑减仓。

“高处不胜寒,未来黄金下跌的空间大于上涨。”朱轶对第一财经记者表示,目前黄金市场的供需基本面并不支持价格如此快速地上涨,黄金矿山的产量仍在不断增加,全球需求虽然稳中有升,但涨幅有限。彭博统计卖方观点时发现,目前市场普遍预计2017年黄金价格为每盎司1220美元左右,意味着较目前水平将出现约10%的下跌。

渣打银行财富管理部分析师对第一财经记者称,短期来看,预计未来3个月金价会在每盎司 1250~1400美元区间波动。在主要驱动因素中,利好金价的因素包括利率水平下降(美国除外)、美国通胀最终上升、欧洲政局再呈不稳导致避险需求增加等。不过,美联储渐进的加息对金价终究会有抑制作用。

对于投资者而言,目前的黄金市场风险增加,入市需十分谨慎。眼下,市场的黄金多头仓位较重,年初至今黄金ETF规模已经膨胀约40%,金价若要继续走高,目前来看催化因素不足。

渣打预计,出现下面这几种情况,黄金才可能持续上涨。一方面,美国经济显著放缓,以致美联储要转向中立甚至放宽政策的立场。此外,英国退欧公投的政治余波比预期更大,金价亦可能会显著上升。

针对中国投资者的黄金投资习惯,山东黄金首席分析师蒋舒建议,眼下如果基于投资目的购买黄金,可以买一些投资性的实物黄金,“但是要尽量避免首饰或者工艺品,这些本身不是用于投资而是用于消费的。”

招商银行资产管理部刘东亮此前则表示,黄金并不是理想中的避险资产,按照避险的思路来配置黄金,多数情况下会犯错。虽然这听起来难以置信,国内的投资者甚至可能会抗拒这样的思路。

从金价与恐慌指数(芝加哥期权交易所VIX指数)对比中可见,在历次全球或局部金融危机中,两者没有明显相关性,甚至在1997~2001年期间,在连续发生了东南亚金融危机、拉美金融危机、美国网络泡沫破灭、“9·11”等危机的情况下,金价还屡次创下了第一次黄金泡沫(1980年)以来的新低;在2008年金融海啸初期,在美国次贷危机已经爆发、贝尔斯登已经倒闭的局面下,黄金也以下跌为主,在更早的1990~1991年美国经济危机(其间还发生了第一次海湾战争)时,黄金基本走平。(第一财经记者周艾琳对本文亦有贡献)

[责任编辑:李帅]