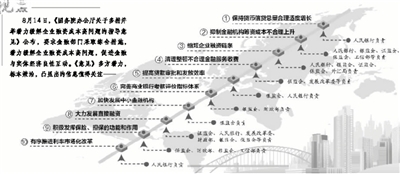

8月14日,《国务院办公厅关于多措并举着力缓解企业融资成本高问题的指导意见》公布,要求金融部门采取综合措施,着力缓解企业融资成本高问题,促进金融与实体经济良性互动。《意见》多方着力,标本兼治,凸显出的信息值得关注——

降低成本提高效率

企业融资成本偏高,是当前实体经济运行中的突出难题之一。但是,受益于湖南省浏阳农商行发行的“福农卡”,浏阳大瑶镇的个体户何球华却把自己的水果摊位经营得有声有色。“不需要抵押,纯信用贷款最高能贷到10万元。浏阳农商行都存着我们的信息,每年到期续贷七八分钟就能完成,很方便。”何球华说。

实际上,在何球华和浏阳农商行成功合作的背后,是相关部委和金融主体对降低企业融资成本的不断探索。此次出台的《意见》,更是将各项涉及企业融资成本的措施和政策具体化,对市场比较关心的货币政策走向、发展直接融资、利率市场化等也都有明确表述,这有利于将降低企业融资成本常态化、制度化。中金公司首席经济学家彭文生表示,金融领域改革中的利率市场化,有利于金融资源在国有部门和以中小企业为主的私有部门之间的合理配置,起到加强地方政府和国有企业的融资约束、同时降低民营企业融资成本的效果。

另外,小微企业对资金的需求往往呈现出“短、频、急”的特点,但在传统的信贷模式下,小微企业贷款程序繁琐,效率不高。

目前,这些情况已经有了明显改善,兴业银行的“连连贷”、泉州银行的“无间贷”都可解决小微企业的“倒贷”难题。在《意见》中,“优化审贷程序,缩短审贷时间”更是一大亮点,为接下来商业银行如何开展小微企业贷款指明了方向。

具体来看,提前进行续贷审批、设立循环贷款、实行年度审核制度等措施,可减少企业高息“过桥”融资;鼓励商业银行开展基于风险评估的续贷业务,可让达到标准的企业直接进行滚动融资。企业将不再受传统授信模式“到期还款再续贷”的制约,财务成本将进一步降低。

省略环节取消收费

今年以来,监管部门对银行理财产品的规范力度逐步加强。自国务院明确提出“理财产品资金对接实体经济”、“大力发展直接融资,发展多层次资本市场”等要求后,多家商业银行已推出一些理财直接融资工具。据不完全统计,自开展“理财直接融资工具”试点以来,浙江辖内的工商银行、平安银行、渤海银行、招商银行等机构已累计发行理财直接融资工具金额26亿元。

业内人士认为,随着《意见》的逐步落实,未来将进一步加强对影子银行、同业业务、理财业务等的管理,也将对用好增量货币、支持实体经济、保证财产独立性、充分信息披露等产生较大作用。“缩短企业融资链条不是某一个金融机构可以做到的,需要综合治理才能产生效果,此次由国务院牵头推动,对落实政策和推进多方合作具有重要意义。”中国银行国际金融研究所高级研究员周景彤说。

另外,自8月1日起,企业在从银行获取贷款过程中缴纳的一些不合理金融服务收费将被“叫停”。这些不合理收费,有些是银行收取的,有些则是担保、审计、保险等中介机构收取的。“中小企业融资需求大,资金紧缺,逐年上升的担保费让企业有些难以承受。”《经济日报》记者在江苏调研时,格美高科技发展有限公司负责人曾就担保费率逐年增长表达过担忧。

关于企业融资过程中中介机构和有关部门的收费行为,《意见》有进一步的规范。接下来,全国将加强专项检查,对于检查中发现的违规问题,将依法依规严格处罚。

创新服务对接需求

金融支持实体经济,落脚点还是在服务上。不同生命周期的企业,对金融服务的需求截然不同,因此,充分调动金融市场、资本市场的各项融资工具,通过创新服务降低企业融资成本有着重要意义。

以保险为例,《意见》提出,要积极探索农业保险保单质押贷款,开展“保险+信贷”合作,促进更多保险资金直接投向实体经济。这意味着,未来更多银保创新产品的问世,将对小微企业的融资产生积极作用。

事实上,目前有些商业银行已开始推出相关产品,借助保险撬动更多信贷资金。如交通银行推出的信用履约保证保险贷款,就是与保险公司合作,为已购买信用履约保证保险的科技型小微企业提供信用贷款。

同时,如何综合运用多个金融平台为企业提供服务也极为关键。如中国银行搭建起“中银全球小微企业投资服务平台”,整合海内外资源,撮合海内外中小微企业相互投资合作,支持中小微企业走出去、引进来,从而提升了我国中小微企业技术和管理水平,提高了自身发展能力和内源融资能力。

[责任编辑: 陈桐]