随着大型企业客户对股本融资、发债、兼并收购、投资理财、境外融资等全面金融需求的逐渐凸显,商业银行通过提供定增、并购基金、发债等资本市场业务支持,以及股权质押融资、财富管理等私人银行服务,在满足客户多元化金融需求的同时,也有助于银行增加中间业务收入,实现“商行+投行”联动发展

商业银行正在探索投行业务新路。

近期,匹克体育公告称,其私有化已获批,未来将择机回归A股。中概股回归并非新鲜事,但这一次值得注意的是,除了各大券商机构外,其背后也出现了商业银行的身影。据悉,此次参与匹克体育私有化计划的银行主要有民生银行和招商银行,其中民生银行深圳分行的投资额达1亿元。

在经济新常态下,利率市场化不断推进,正倒逼商业银行抓紧实现从“高资本消耗”“重资产运行”向“轻银行”转型。“打造轻资产、轻资本、可持续的经营发展模式是银行业的必然选择。”民生银行深圳分行行长吴新军说。

逐鹿投行业务

“匹克体育回归A股上市,有望获得较高的估值溢价。其中的溢价增值部分将为民生银行带来不错的投资回报。”民生银行深圳分行投资银行部总经理鲍剑表示,目前海外上市公司私有化回归以及跨境并购的需求不断增多,这些都将成为银行投行业务拓展的领域。

此前,在分众传媒和奇虎360私有化的进程中,也出现了民生银行、招商银行的身影。

“在银行业利润增速放缓、息差收窄、负债成本上升、资产质量持续承压的背景之下,传统信贷业务盈利空间大幅缩窄,逐鹿投行业务已成为商业银行探索转型的新路径。”民生银行首席研究员温彬表示,随着大型企业客户对股本融资、发债、兼并收购、投资理财、境外融资等全面金融需求的逐渐凸显,商业银行通过提供定增、并购基金、发债等资本市场业务支持,以及股权质押融资、财富管理等私人银行服务,在满足客户多元化金融需求的同时,也有助于银行增加中间业务收入,实现“商行+投行”联动发展。

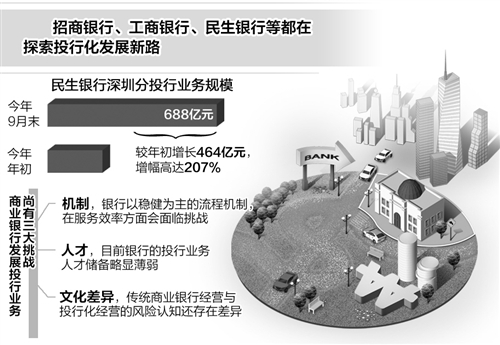

数据显示,截至今年9月末,民生银行仅深圳分行一家的投行业务规模就达到688亿元,较年初增长464亿元,增幅高达207%。随着业务规模的增加,投行业务贡献的利润也呈现上涨趋势。截至9月末,该行大公司业务收入达到36.9亿元,其中大投行项目收入约5.3亿元,是去年同期的4.1倍,预计全年大投行创利将超过7亿元。

正因如此,除了民生银行,投行化转型也成为招商银行、工商银行等多家银行的多元化发展方向。

银行转型企业获利

投行化转型不仅为银行创造了新的利润增长点,也降低了企业的融资成本。

“这笔短融券低于同期市场利率两个基点,比银行贷款基准利率低12%,节省了我们的融资成本。”芭田股份财务总监余应梓介绍,今年3月份,芭田股份发行了6亿元一年期的短期融资券,票面利率为3.80%,民生银行是其簿记管理人和主承销商。这笔钱将主要用来置换银行贷款,其中就包括民生银行的贷款。“现在银行贷款仅占我们融资总额的10%至20%。”余应梓说。作为一家上市公司,随着融资渠道的丰富,优化资本结构、降低融资成本成了财务管理的基本要求。

“企业更加倾向于定增、发债等融资方式,这已经成为趋势。”民生银行深圳分行副行长莫小锋表示,如果此时不紧跟客户需求,主动扩充服务内容,那么银行公司业务的辐射范围会越来越窄,客户也就离得越来越远。

因此,在传统授信、现金管理等传统银行业务之外,商业银行开始更多地寻求为企业提供投行业务服务,给予客户定增、并购基金、发债等资本市场业务支持,同时为主要管理团队提供高管贷、股权质押融资、财富管理等私人银行服务。

“商业银行的投行化经营能够多渠道地满足客户的投融资需求,降低客户的成本。”招商银行投资银行部总经理韩刚表示,目前实体经济对于我们商业银行服务的需求越来越综合化和多样化。客户的需求往往不是对一两个产品的需求,而是希望银行提供一个综合解决方案。从这个角度来讲,以解决方案为主的投行思维,在整个行业内越来越成为一种趋势。

面临多重挑战

就好像硬币有正反面,投行化转型对于银行来说是机遇,未来发展同样也面临不少挑战。韩刚认为,挑战首先来自机制,银行以稳健为主的流程机制,在服务效率方面会面临挑战;其次是人才,目前银行的投行业务人才储备略显薄弱;第三是文化差异,传统商业银行经营与投行化经营的风险认知还存在差异,这也是投行化经营需要改进的方面。

吴新军介绍,为提升核心竞争力,民生银行深圳分行从券商、基金、信托、私募等中介机构“招兵买马”,并大力吸收注册会计师、律师、审计、私募基金投资等各类人才,大力扩充专业人才队伍。下一步,还将把握深圳地区科技型企业的天然优势,继续将资产证券化和科技金融业务作为突破重点,继续深化调整资产结构,向轻资本、轻资产、轻银行转型。

“投贷联动也是银行投行化转型的重要抓手。”对于银行投行化转型的未来,中国人民大学重阳金融研究院客座研究员董希淼认为,银行公司业务投行化要立足于银行的资源禀赋与客户基础,着力打造能够体现自身优势的投行业务拳头产品。如继续推进债务融资工具业务,满足客户直接融资需求;加快推进信贷资产证券化业务,化解资本压力;积极推进并购重组和牵头银团贷款业务;同时积极探索开展跨境债券承销、股票增发、担保贷款等业新兴业务。(经济日报 记者 陈果静 李晨阳)

[责任编辑:葛新燕]