中国经济网编者按:又一家新三板挂牌公司要转战A股了,广东天元实业集团股份有限公司(以下称“天元实业”)4月28日晚间向证监会递交了招股说明书。天元实业本次IPO拟计划赴创业板上市,本次发行前公司总股本为12252.00万股,发行不超过4084.00万股,每股面值1元,发行数量占公司发行后总股本的比例不低于25%。公司本次上市预计募集约91,092.00万元,扣除发行费用后将全部用于“快递电商物流包装耗材制造基地项目”、“快递物流包装印刷耗材制造基地项目”、“营销配送中心及信息化平台建设项目”和“研发中心建设项目”。

2014年至2016年,天元实业实现营业收入分别为39,358.24万元、57,847.80万元、67,100.14万元,归属于母公司所有者的净利润分别为2,525.09万元、4,791.74万元、6,053.87万元。

天元实业经营活动产生的现金流远低于净利润。报告期内,天元实业经营活动产生的现金流量净额1,977.57万元、1,087.17万元、3,183.79万元。

2014年至2016年,天元实业应收账款余额分别为8,847.66万元、14,022.12万元、11,667.41万元,占营业收入的比例分别为22.48%、24.24%、17.39%。应收账款周转率分别为4.54、5.06、5.22,2014年至2015年,同行业可比公司应收账款周转率平均值分别为7.66和9.20。

报告期内,天元实业存货账面价值分别为9,527.63 万元、10,714.99 万元和14,500.74 万元,占流动资产的比例分别为41.33%、37.34%和32.52%,占资产总额的比例分别为30.13%、28.25%和24.89%。存货周转率分别为3.97、4.43、3.92,2014年至2015年,同行业可比公司存货周转率平均值分别为6.71和5.90。

2014年至2016年,天元实业综合毛利率分别为19.02%、21.74%和24.82%。主营业务毛利率分别为19.01%、21.69%和24.59%,呈上升趋势。2014年至2015年,同行业可比公司主营业务毛利率平均值分别为19.55%和21.26%。

报告期内,公司主要产品销量均呈明显上升趋势,而公司主要产品的平均售价存在不同程度的下降:塑胶制品系列平均售价分别为2,973.20元/万份、2,856.56万份、2,656.83万份;票据系列平均售价分别为1,587.39元/万个、1,433.92元/万个、1,101.13元/万个;快递封套系列平均售价分别为3,369.46元/万个、3,312.80元/万个、3,045.50元/万个;标签系列平均售价分别为179.35元/万枚、444.77元/万枚、396.88元/万枚;气泡袋系列平均售价分别为6,874.37元/万个、5,632.04元/万个、4,562.41元/万个;封箱胶系列平均售价分别为22,826.48元/万卷、20,283.42元/万卷、19,950.08元/万卷。

据投资时报报道,公司估测2015年度其快递运单市场占有率为9.8%,塑料袋市场占有率为6.63%,封套市场占有率为8.72%。虽然招股书中没有列出行业内其他企业的市场占有率,但其在招股书中称公司“主要产品市场占有率居于行业前列并保持较为稳定的状态”,这或在某种程度上表明主要产品的市场占有率居于业界前列却都不超过10%,可见市场竞争的激烈程度。

天元实业对公司第一大客户顺丰控股的销售收入占营业收入的比重分别为38.37%、30.61%和27.48%,呈逐年走低的趋势。

天元实业于2013年被认定为高新技术企业。报告期内,公司研发费用分别为1,047.28万元、1,727.45万元和2,326.03万元,占当期营业收入的比例分别为2.66%、2.99%和3.47%,母公司天元集团的研发投入分别为1,047.28万元、1,727.45万元和2,161.02万元,占母公司当期营业收入的比例分别为3.46%、3.37%和3.54%,研发投入逐年增加。

公司及其子公司已取得75项专利权,其中发明专利1 项,实用新型专利73项,外观设计专利1项。

截至2016年12月31日,公司(包括子公司)共有员工1,224名,其中,研发人员21名,占员工总人数比例为1.72%。

中国经济网记者就上述问题向公司证券办发去采访函,截至发稿时未收到回复。

主营快递物流包装印刷产品生产

天元实业是一家主营快递物流包装印刷产品的研发、生产和销售的高新技术企业,其产品主要配套快递物流、电子商务企业,为客户提供涵盖包装方案优化、工艺设定、生产制作、分区配送在内的整体解决方案服务。

公司与主要快递物流、电子商务企业建立了合作关系,主要客户包括顺丰控股、韵达货运、圆通速递、邮政速递、京东、百世物流、德邦物流、宅急送、唯品会、小米等知名公司。公司是国际快递巨头DHL、FedEx、UPS 的供应商,与日本邮政、澳大利亚邮政等世界著名邮政公司存在广泛合作。

公司可为下游客户企业提供全系列包装印刷品,主要包括塑胶制品系列、票据系列、快递封套系列、标签系列、气泡袋系列、封箱胶系列等。

2014年至2016年,天元实业实现营业收入分别为39,358.24万元、57,847.80万元、67,100.14万元,归属于母公司所有者的净利润分别为2,525.09万元、4,791.74万元、6,053.87万元。

报告期内,天元实业经营活动产生的现金流量净额1,977.57万元、1,087.17万元、3,183.79万元。

经营活动现金流量情况

截至本招股说明书签署之日,周孝伟直接持有公司58,503,000 股股份,占公司总股本的47.75%,并通过天祺投资控制公司4.08%的股权,周孝伟直接和间接合计控制公司51.83%的股权,为公司控股股东。

周孝伟之配偶罗素玲直接持有公司10.23%股权,周孝伟与罗素玲夫妇直接和间接合计控制公司62.06%的股权,为公司实际控制人。

周孝伟,1970 年1 月出生,中国国籍,无境外永久居留权,本科学历。1992 年7 月至1997 年3 月就职于株洲唐人神油脂有限公司,任副总经理;1997 年4 月至2002年5 月就职于广东科龙电器股份有限公司湖北分公司,任经理;2002 年9 月至2010 年6 月就职于广州九恒条码有限公司,任总经理;2010 年8 月至今就职于公司,任总经理;现任公司董事长、总经理,兼任新碰得执行董事及经理。

罗素玲,1969 年12 月出生,中国国籍,无境外永久居留权。截至本招股说明书签署之日,罗素玲直接持有公司12,537,500 股股份,占公司总股本的10.23%。

天元实业本次拟计划赴创业板上市,发行不超过4084.00万股,预计募集约91,092.00万元,用于“快递电商物流包装耗材制造基地项目”、“快递物流包装印刷耗材制造基地项目”、“营销配送中心及信息化平台建设项目”和“研发中心建设项目”。

募集资金用途

存货增长较快 资产周转能力低于行业平均水平

2014年至2016年,天元实业应收账款余额分别为8,847.66万元、14,022.12万元、11,667.41万元,占营业收入的比例分别为22.48%、24.24%、17.39%。

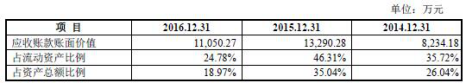

天元实业应收账款账面价值分别为8,234.18 万元、13,290.28 万元和11,050.27 万元,占流动资产比例分别为35.72%、46.31%和24.78%,占资产总额的比例分别为26.04%、35.04%和18.97%。

应收账款情况

报告期内,应收账款周转率分别为4.54、5.06、5.22,2014年至2015年,同行业可比公司应收账款周转率平均值分别为7.66和9.20。

同行业可比公司应收账款周转率对比

公司提醒,虽然公司应收账款所对应的主要客户信誉良好,发生坏账的风险较小,但因公司的应收账款数额较大,如果公司应收账款管理不力,在主要客户生产经营情况发生重大不利变化的情况下,公司将面临应收账款发生坏账的风险。

2014年至2016年,天元实业存货账面价值分别为9,527.63 万元、10,714.99 万元和14,500.74 万元,占流动资产的比例分别为41.33%、37.34%和32.52%,占资产总额的比例分别为30.13%、28.25%和24.89%。

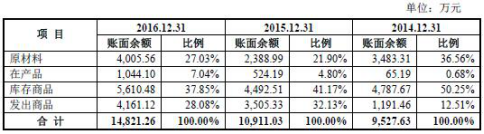

报告期各期末,公司存货余额占当期营业成本的比重分别为29.89%、24.10%和29.38%。报告期内,公司的存货主要由原材料、在产品、库存商品和发出商品构成。库存商品账面余额分别为4,787.67万元、4,492.51万元、5,610.48万元。

存货账面余额构成情况

报告期内,存货周转率分别为3.97、4.43、3.92,2014年至2015年,同行业可比公司存货周转率平均值分别为6.71和5.90。

同行业可比公司应收账款周转率对比

公司表示,公司主要根据客户订单以及需求确定原材料采购计划,控制原材料库存规模,提高资金使用效率。但若客户的生产经营发生重大不利变化,进而无法执行订单,可能导致公司存货的可变现净值降低,公司将面临存货减值的风险。

报告期内,公司的存货周转率低于行业平均水平,主要原因系公司的客户主要为快递物流和电子商务企业,该类客户采购具有批量多批次以及要求供货及时等特点,因此为了保证能向客户及时提供产品,且出于部分客户对备货的要求,公司通常进行一定数量的备货。

毛利率逐年升高 产品价格下滑

2014年至2016年,天元实业综合毛利率分别为19.02%、21.74%和24.82%。报告期内公司综合毛利率的波动主要系客户结构变化、市场竞争加剧、原材料价格下降、产品构成变化以及规格型号差异较大等因素的影响所致。

招股书提醒,虽然公司拥有较强的竞争优势以及良好的管理体系,但受外部和内部因素的影响,公司仍存在毛利率大幅波动的风险,进而对公司的盈利能力产生重大不利影响。

2014年至2016年,公司主营业务毛利分别为7,482.38 万元、12,465.96 万元和16,155.45 万元。2015 年度和2016 年度,公司主营业务毛利分别较上年同期增长29.60%和66.60%,呈快速增长趋势。

报告期内,公司塑胶制品系列的毛利分别为1,281.43 万元、3,445.28 万元和5,630.89 万元,对主营业务毛利的贡献分别为17.13%、27.64%和34.85%。2016年度,塑胶制品系列已成为公司毛利的最主要来源。

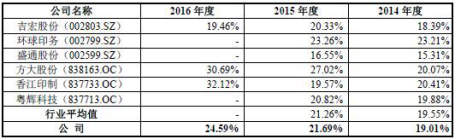

报告期内,公司主营业务毛利率分别为19.01%、21.69%和24.59%,呈上升趋势。2014年至2015年,同行业可比公司主营业务毛利率平均值分别为19.55%和21.26%。公司与同行业可比公司主营业务收入毛利率对比情况如下:

与同行业可比公司毛利率对比

报告期内,天元实业主要产品的平均售价下降,塑胶制品系列平均售价分别为2,973.20元/万份、2,856.56万份、2,656.83万份;票据系列平均售价分别为1,587.39元/万个、1,433.92元/万个、1,101.13元/万个;快递封套系列平均售价分别为3,369.46元/万个、3,312.80元/万个、3,045.50元/万个;标签系列平均售价分别为179.35元/万枚、444.77元/万枚、396.88元/万枚;气泡袋系列平均售价分别为6,874.37元/万个、5,632.04元/万个、4,562.41元/万个;封箱胶系列平均售价分别为22,826.48元/万卷、20,283.42元/万卷、19,950.08元/万卷。

主要产品销售价格变动情况

报告期内,公司主要产品销量均呈明显上升趋势,而公司主要产品的平均售价存在不同程度的下降,主要原因为:①报告期内,公司主要原材料价格有所下降;②由于不同规格产品结构的变化,导致公司各产品系列的平均售价出现不同程度的下降。

发明专利1项 研发费用逐年增加

天元实业于 2013 年被认定为高新技术企业,有效期为三年,公司2014-2015 年度享受减按15%的税率计缴企业所得税。公司于2016 年启动高新技术企业认定复审工作,并已取得发证日期为2016 年11 月30 日的“GR201644002402 号”《高新技术企业证书》,公司2016-2018 年度继续享受减按15%的税率计缴企业所得税。

如果未来国家高新技术企业税收优惠政策发生变化,或公司以后年度不再符合高新技术企业资格的认定标准或无法获取税务部门的高新技术企业所得税优惠政策备案,将对公司未来的经营业绩产生一定的影响。

报告期内,公司研发费用分别为1,047.28 万元、1,727.45 万元和2,326.03 万元,占当期营业收入的比例分别为2.66%、2.99%和3.47%,母公司天元集团的研发投入分别为1,047.28 万元、1,727.45 万元和2,161.02 万元,占母公司当期营业收入的比例分别为3.46%、3.37%和3.54%,研发投入逐年增加。

公司及其子公司已取得 75 项专利权,其中发明专利1 项,实用新型专利73 项,外观设计专利1 项。

截至 2016 年12 月31 日,公司(包括子公司)共有员工1,224 名,其中,研发人员21 名,占员工总人数比例为1.72%。

行业用户黏性低 对大客户顺丰销售逐年走低

据投资时报报道,目前,快递物流包装印刷行业尚未有成规模的大型企业,主要以中小企业为主,该行业内的每个品类均存在较多的中小企业,产品竞争激烈,众多的中小企业各自的市场份额较小,尚未形成具有绝对规模优势的企业。

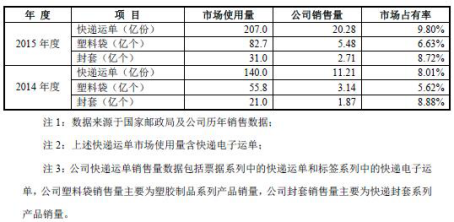

据天元实业招股书披露,根据国家邮政局历年发布的《中国快递领域绿色包装发展现状及趋势报告》,结合天元实业的产品销售数据,该公司估测2015年度其快递运单市场占有率为9.8%,塑料袋市场占有率为6.63%,封套市场占有率为8.72%。虽然招股书中没有列出行业内其他企业的市场占有率,但其在招股书中称公司“主要产品市场占有率居于行业前列并保持较为稳定的状态”,这或在某种程度上表明主要产品的市场占有率居于业界前列却都不超过10%,可见市场竞争的激烈程度。

行业地位及市场份额

究其原因,业内专业人士表示,该行业进入成本低,使得一般的商业印刷和包装印刷企业星罗棋布,同时存在数量庞大的中小印刷企业,产品同质化较高,从而加剧了市场竞争。根据《印刷经理人》杂志发布的2015年百强印刷企业榜单,单一从事出版物印刷的企业有10 家,单一从事包装印刷的企业有58 家,从事混合经营业务的有27 家,17 家企业涵盖出版物印刷、包装印刷、其他印刷等各个业务种类。由于同类型可供选择的印刷企业众多且方便选择,客户往往更关注印刷品本身而不是企业品牌,客户转移成本较低,客户黏性不高。

报告期内,天元实业对公司第一大客户顺丰控股的销售收入占营业收入的比重分别为38.37%、30.61%和27.48%,呈逐年走低的趋势。同时观察公司客户结构可知,天元实业对顺丰控股的销售金额远超其他客户,若是公司主要客户的产品需求出现下降或者公司未能满足客户的产品和服务的需求,导致其对公司产品的需求大幅下降,将对公司的业务和经营带来不利影响。

公司前五名客户销售情况

[责任编辑:郭晓康]