债券利率经历了明显下行,已经透支了基本面和政策面的各项预期。现在央行倒逼机构去杠杆,债市的调整反而是投资债券基金较好的时点

最近,央行在资本市场的动作多了起来:8月25日,央行重启14天逆回购操作,规模800亿、利率2.4%;8月26日,央行副行长易纲在2016中国普惠金融国际论坛上指出,推出14天逆回购有利于整个市场发展和流动性的充足。随后,14天逆回购成为央行投放流动性的标配,8月26日、30日、31日央行均通过14天逆回购投放了流动性。这背后隐藏着什么样的政策意图,又将给投资带来哪些影响呢?

要想理解央行的政策意图以及对投资的意义,首先需要弄清楚流动性投放的渠道和格局。

一般银行获取流动性的渠道包括两个:外汇占款和央行的公开市场操作。其他因素也会影响银行的流动性,但一般呈现为季节波动,比如财政存款。只有外汇占款和公开市场操作是银行持续获取流动性的源泉。

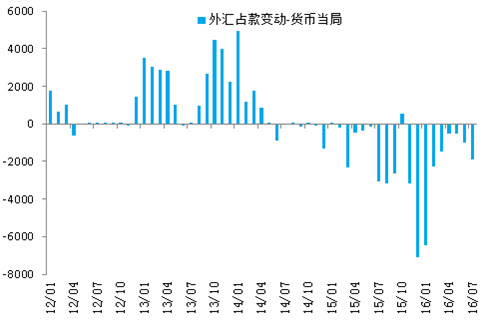

2014年以后,随着我国经济增速下行、国际贸易再平衡,人民币开始从升值转为贬值,对应到外汇占款上面,则是外汇占款从持续净流入变为持续净流出(参见下图)。

本来我国实行贸易结售汇制度,出口企业获取的美元通过结售汇形成的人民币是我国银行业源源不断的流动性来源,一旦外汇占款变为净下降,意味着银行体系的流动性来源只能依靠央行的公开市场操作。这样,央行就占据了非常主动的地位,通过调节公开市场操作,她可以把资金利率控制在自己合意的水平上。

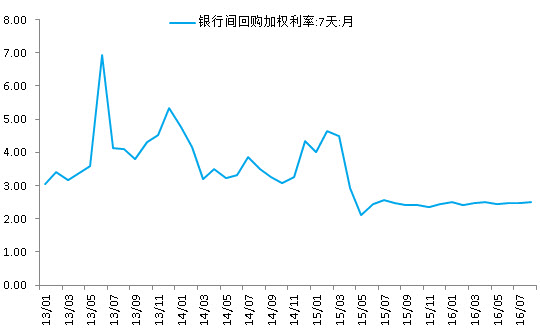

这也是为什么2015年6月以后,银行间资金利率一直能够处在横盘状态的原因。因为随着2014年初央行实行实质上的宽松货币政策以来,银行间资金利率一直处在下行状态。然而,宽松的货币并未带来宽松的信用,低利率反而刺激投资者不断增加杠杆、市场积累了巨大的风险。这样从2015年年中开始,央行不再引导资金利率继续下行,货币政策趋于真正的稳健,银行间7天回购利率也开始在2.4%-2.5%的窄幅区间内波动(参见下图)。

那么,为什么央行的合意资金利率水平是2.4%-2.5%呢?理论上可以使用泰勒规则、输入产出缺口和通胀缺口得到最优政策利率水平,不过,单从通胀角度来看,虽然2015年CPI只有1.5%左右,但考虑到猪周期启动,2.5%的资金利率水平可以给正的实际利率留出一定的空间。实际上事后来看,该轮CPI高点也不过2.3%的水平,2.4%-2.5%的资金利率无疑是比较合适的。

现在央行重启14天逆回购,体现了其想要抬升资金成本、控制机构杠杆的意图。银行的资金成本就是把存款、理财、拆借、发债等利率进行加权平均得到的,反映银行各项资金来源的平均利率水平。具体来说,如果把银行作为整体来看,央行向市场提供更长期限的资金,银行获取的拆借资金利率水平就会抬升,在其他资金利率不变的情况下,银行的资金成本也会出现提升。比如7天逆回购利率是2.25%,但14天逆回购利率是2.40%,央行如果提供更多的14天逆回购,资金平均利率水平无疑是提高的。最终结果就是银行之间相互拆借的资金利率也会提升,因为银行之间拆借的资金利率肯定以逆回购利率为下限。

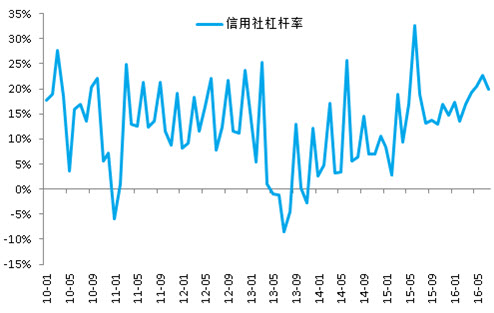

资金成本的抬升显然能够抑制机构债券投资的杠杆力度。由于2014年债市进入牛市,经过2年多的发展,主要利差水平已经降低到历史低位,比如5年国债利率已经降低到2.5%的水平,与7天质押回购利率水平大体相当,这时要想获取更高的投资回报,要么增加杠杆,要么增加久期。而在今年上半年,超长期国债利率经历了一波明显的下行,而主要机构的债券投资杠杆也出现明显提升(参见下图)。这说明债券投资机构确实在累积风险,央行调整一下利率是十分必要的。

反过来说,由于债券利率经历了明显的下行,已经透支了基本面和政策面的各项预期。现在央行倒逼机构去杠杆,债市的调整反而是投资债券基金较好的时点。正如熊市和大跌从来都是抄底股市的好时点,现在利率上行也是抄底债市的好时点,毕竟后续经济重新回到衰退阶段是大概率事件。

[责任编辑:葛新燕]